疫苗在保护人类健康方面的影响是巨大的,它使得人类在面对传染病的威胁时首次化被动为主动。通过疫苗接种,人类已经消灭了天花,有效控制了脊髓灰质炎、乙型肝炎、麻疹等主要传染病,而且还降低了由HPV引起的宫颈癌、头颈癌等严重威胁人类健康的疾病的发病率。但是,时至今日,传染病仍然是严重威胁人类健康的因素之一。例如,自2020年初开始的新型冠状病毒感染,全球已报告1000多万例新冠病例,50万人死亡。随着人民的希望——瑞德西韦治疗新冠肺炎的临床结果披露,人们将更多的希望寄托在疫苗上。中国在新冠肺炎疫苗研发中走在了世界前列,这意味着我国疫苗研发能力提升到了世界领先水平。本文将会盘点中国主要疫苗公司、品种及发展趋势。

据统计,从2000年至今,CDE共受理了2106条“疫苗”产品注册信息(以“疫苗”为关键词进行检索,截至2020年6月21号),包括进口注册信息697条,国产疫苗注册信息1409条,在国产疫苗注册信息中,排除非疫苗及无申请公司信息的申报,有效信息1306条,其中新药(疫苗)申请信息628条。

截至2020年6月3号,CDE网站显示,共计45家疫苗生产企业注册了297条疫苗产品的国药准字号。在这45家单位中,六大生物制品所的国药准字号数量排在前列,此外,北京科兴生物、北京智飞绿竹、华兰生物和玉溪沃森生物的疫苗上市产品数量也位于前十名。六大生物制品所已上市的疫苗产品数量占比约59%,可谓占据了疫苗市场的半壁江山。

在已上市的疫苗产品中,流感裂解疫苗产品不论是国药准字数还是生产企业数量均占比最高,占已批准文号约17.5%,位列前十的还有脑膜炎疫苗、百白破疫苗、乙肝疫苗、狂犬病疫苗、乙脑疫苗、麻疹疫苗、伤寒疫苗、白破疫苗、脊髓灰质炎疫苗/破伤风疫苗。其中脑膜炎疫苗、百白破疫苗、乙肝疫苗、乙脑疫苗、白破疫苗、脊髓灰质炎疫苗属于一类疫苗;流感疫苗、脑膜炎疫苗、百白破疫苗、白破疫苗、脊髓灰质炎疫苗属于多联多价疫苗。

图1和图2分别显示了已有国药准字疫苗上市产品的机构和上市疫苗的品种。

图1 已有国药准字号疫苗上市产品的机构

图2 已有国药准字号疫苗上市品种

按照政策划分,我国疫苗分为一类疫苗和二类疫苗,一类疫苗,是指政府免费向公民提供,公民应当依照政府的规定受种的疫苗;第二类疫苗,是指公民自费并且自愿受种的疫苗。针对儿童接种的一类疫苗有11种,包括乙肝疫苗、卡介苗、脊髓灰质炎疫苗、百白破疫苗、白破疫苗、麻风疫苗、麻腮风疫苗、乙脑疫苗、流脑疫苗A/A+C、甲肝疫苗,另外还有针对成人或重点人群的一类疫苗,包括出血热疫苗、炭疽疫苗和钩体疫苗。

随着每年新生人口数量的趋于稳定,我国一类疫苗市场已经处于相对饱和的阶段,大部分一类疫苗的批签发数量远大于市场需求,一类疫苗占主导地位的趋势逐年下降。理论上,未来一类疫苗市场容量的增长动力将主要依靠国家免疫计划扩大带来的一类疫苗品种扩容。2017年以前天坛生物是一类疫苗的主要供应商,然而从08年计划免疫扩容来看,天坛生物收益并不明显,而2017年上半年天坛将疫苗相关资产(北生研100%股权和长春祈健51%股权)全部转让给中国生物,彻底退出了疫苗领域。

近年来,我国二类疫苗市场增速明显,根据中检院的批签发数据,2013年我国疫苗批签发量约7.4亿,二类疫苗批签发量占比22.97%;2014年批签发约6.4亿,二类疫苗占比35.94%;2015年批签发约5.7亿,二类疫苗占比33.33%;2016年批签发约5.5亿,二类疫苗占比20%;2017年批签发约5.9亿,二类疫苗占比22.03%;2018年批签发约5.4亿,二类疫苗占比38.89%;2019年批签发约5.7亿,二类疫苗占比38.60%。

图3 我国2013年-2018年一类疫苗、二类疫苗批签发量(单位:亿万)

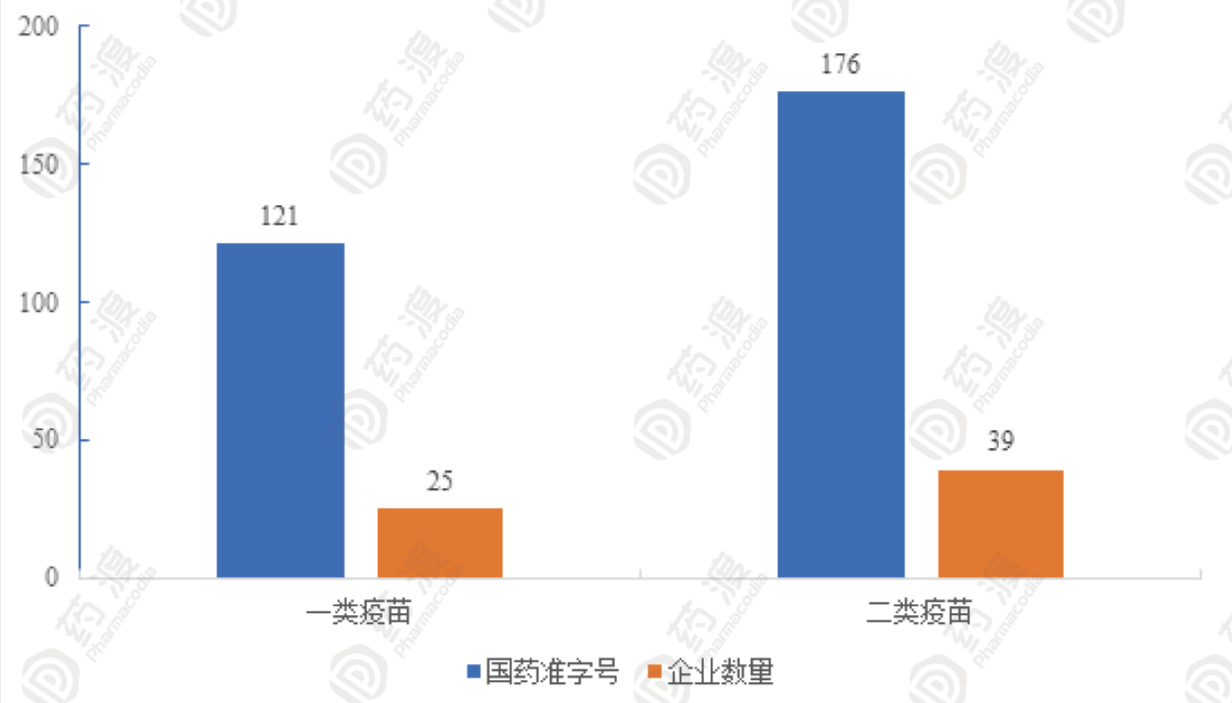

现阶段,二类疫苗产品在市场的占比较大,已上市的疫苗产品中,一类疫苗121个,二类疫苗176个,二类疫苗的品种多集中在流感疫苗、狂犬病疫苗、麻疹疫苗、伤寒疫苗、破伤风疫苗等。二类疫苗的生产企业也较多,有39家企业,其中民企占比较高,水痘疫苗和狂犬疫苗等大品种的市场多由民企抢占。而随着HPV疫苗的上市,外企在二类疫苗市场的占比会有所提升。目前国内二类疫苗接种率并不高,但随着居民生活水平的提升和对疫苗带来的预防意识的增强,我国二类疫苗的市场应会有很大的发展潜力。二类疫苗虽然也受严格监管,但企业自主定价的空间较大,自由度较高,毛利率水平比较高,未来也会是竞争激烈的领域,尤其是在重磅产品领域。

图4 已有国药准字号的疫苗上市产品一类疫苗、二类疫苗对比

多联疫苗是重磅疫苗品种的摇篮,也是全球和我国疫苗行业的必然发展趋势。我国鼓励多联多价疫苗的研发与生产,已公布的政策如《疫苗管理法》、《国务院办公厅关于进一步加强疫苗流通和预防接种管理工作意见》等文件中均提出安排必要资金支持多联多价等新型疫苗的研制、国家要鼓励联合疫苗的研发和产业化等建议。从已上市的疫苗产品来看,目前单价疫苗产品数量稍多于多联多价疫苗产品,现有175个单价疫苗、122个多联多价疫苗上市,与国外相比,我国国产的创新型多联多价疫苗品种还是少数的。

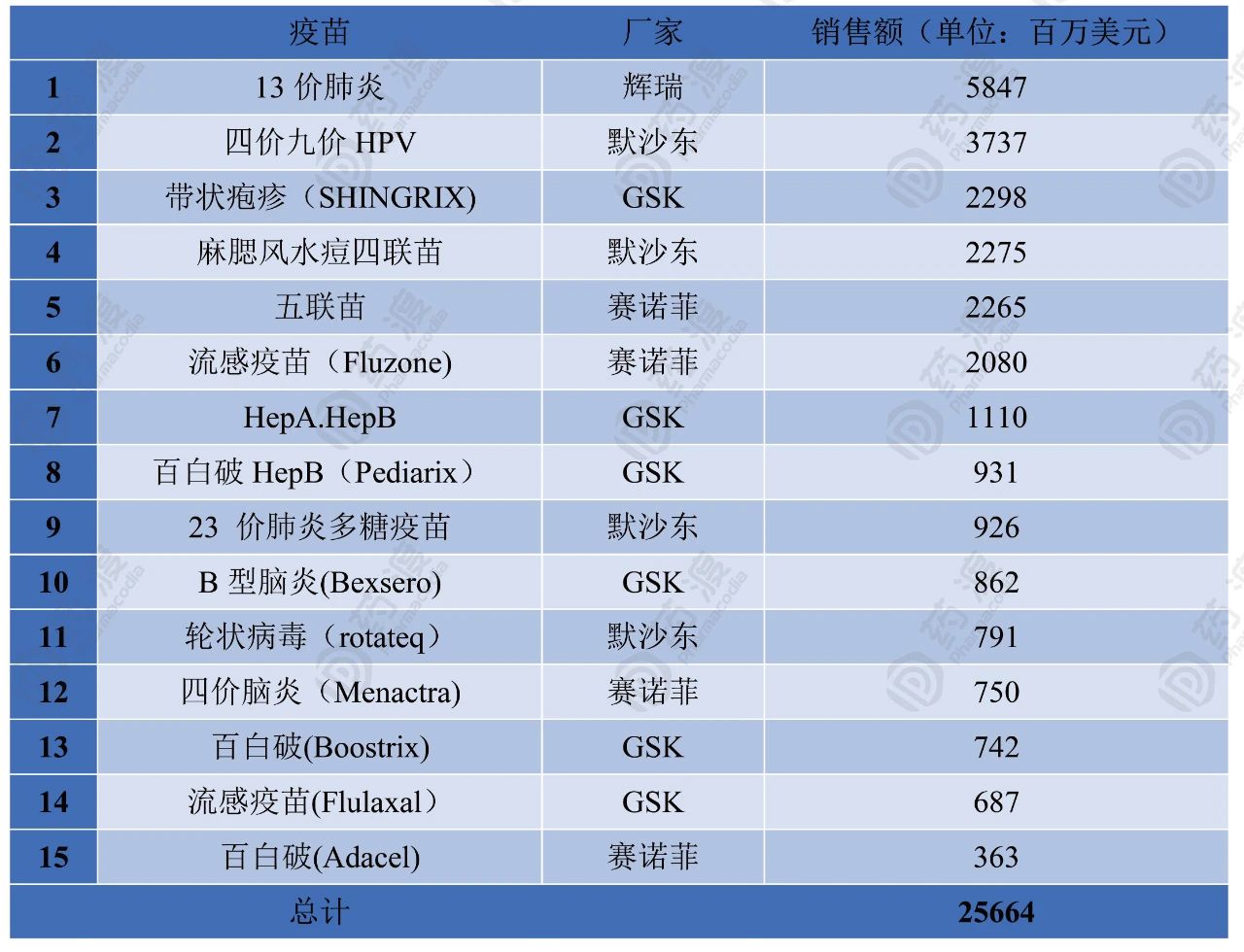

在2019年,全球TOP15的疫苗产品销售数据中,以多联多价疫苗的销售额为主,如肺炎结合疫苗、HPV疫苗、麻腮风-水痘疫苗、五联苗、流感疫苗、肝炎疫苗等均突破10亿美元。国内多联多价疫苗主要集中在流感疫苗、百白破疫苗、脑膜炎疫苗、麻腮风疫苗等,多联苗、HPV疫苗、四价流感疫苗、13价肺炎结合疫苗、五价轮状疫苗等仍处于快速放量期;单价疫苗以乙肝疫苗、狂犬病疫苗、乙脑疫苗、麻疹疫苗居多。

表1 2019年全球TOP15疫苗品种、厂家及销售额

多联多价疫苗的使用能够减少接种的次数,降低扩大免疫规划的具体实施成本,发挥疫苗最大的防病效果,可能还会够降低接种者的费用,避免接种时间冲突,为医务工作者提供一些医疗工作的便利等。但是多联多价疫苗的研发也有很大的难度,需要考虑接种带来的不良反应,这也相应的要求国家对疫苗的监管和临床上的使用给予高度的关注,研究者如何研发出不良反应风险低的多联多价疫苗、研发单位如何能明晰不良反应补偿的责任主体单位、国家如何在科技政策和产业政策上对联合疫苗的研发提供支持以及更加精准的监管。

图5 已有国药准字号的疫苗上市产品单价疫苗、多联多价疫苗对比

不论是二类疫苗还是多联多价疫苗,我国现在有很多企业都在进行大力布局,除预防性疫苗外还有很多治疗性疫苗。主要集中在人乳头瘤病毒疫苗、肺炎疫苗、狂犬病疫苗及肿瘤治疗疫苗等。

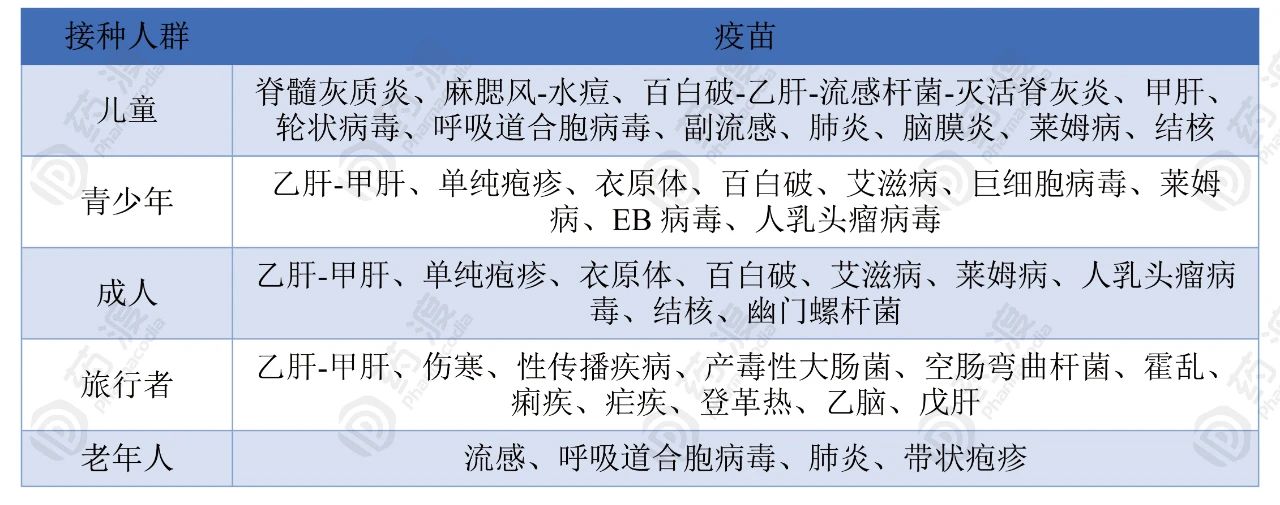

1998年,儿童疫苗规划顾问组会议提出了在未来10-15年不同年龄组的人群可使用的疫苗,多联多价疫苗仍是主要接种的疫苗。

表2 不同年龄组人群接种疫苗情况

除目前45家企业已获得疫苗产品上市的批准文号之外,还有其他疫苗生产企业/单位进行新药注册申报,包括中国疾病预防控制中心病毒病预防控制所、厦门万泰沧海的母公司北京万泰、云南沃森投资的上海泽润生物、中国生物旗下的北京天坛生物及同与北京科兴生物受控于科兴控股的北京科兴中维生物等。除去事业单位、已注销企业及与含上市疫苗产品公司相关联的企业,还有40余家企业蓄势待发,其中还包括A股上市公司如双鹭药业,A股上市公司人福医药控股的武汉博沃生物,另外还有正在做临床前疫苗研发未在CDE网站中查询到的公司,如研发mRNA疫苗的斯微生物等。

表3 未获国药准字号的疫苗上市产品企业情况

注:不完全收录,信息来自CDE官网、天眼查、各公司官网等公开信息

除了重磅品种,行业政策的变化,也是驱动疫苗领域发展的原因之一。负面事件的出现促使我国疫苗行业监管法规不断完善和升级,从生产、流通、上市后监测等多角度奠定了疫苗安全管理体系的构架。2019年,全球首部疫苗相关的法律《中华人民共和国疫苗法》通过审议并于12月1日正式实施,以史上最严谨的标准、最严格的监管、最严厉的处罚和最严肃的问责,支持疫苗研究,促进技术创新,鼓励疫苗产业集约化发展。

表4 近年来疫苗行业部分相关政策法规

对已上市和申报临床的疫苗品种进行初步分析,我们发现目前仍以灭活/减毒以及多糖等传统疫苗为主,重组蛋白类疫苗主要集中于乙肝疫苗和HPV疫苗,基因工程类疫苗以治疗性疫苗居多。高新技术在疫苗研发生产中的运用,昭示了新技术疫苗的巨大潜力和应用前景。但是新技术疫苗发展时间短,技术还不够完善,可能还面临如下问题:

A 安全性问题

基因工程类疫苗,尤其是DNA疫苗,虽然目前还没有明确的证据证明插入突变的发生,但不能完全排除少数质粒或病毒载体DNA插入到染色体上引起突变的可能性。一旦整合到基因组中就可能使细胞癌基因激活或抑癌基因失活。

B 保护效率问题

目前为止,基因工程疫苗的免疫效率很难达到百分之百的免疫保护,且存在明显的种属及个体差异,这可能与不同动物细胞需要不同启动子、抗原基因、给药方法途径和给药量有关。

C 免疫耐受问题

基因工程疫苗在体内持续表达产生抗原蛋白,有可能打破机体自身的免疫平衡,引发免疫耐受。

疫苗是有效预防疾病的重要手段,但是疫苗领域具有的资金壁垒、技术壁垒、人才壁垒、政策壁垒均高于其他医药行业。随着新《疫苗管理法》的出台和《疫苗生产流通管理规定》等征求意见稿的下发,疫苗行业监管严格成为该行业一大特点,政策的缩紧更有利于清退小规模企业从而优化竞争格局,提高行业集中度。综合来看,疫苗领域技术发展相对缓慢,监管严格、临床投入大、产业化难,仍有部分疫苗企业没有外部资本进入。而随着疫苗行业门槛提高,国内优质疫苗企业稀缺性进一步凸显,准备进军疫苗领域的企业应及早对优质标的进行决策,争取赶上疫苗行业的超快速列车。

关键词:疫苗行业 全景图

分享至:

![]()

![]()

鄂公网安备 42011102004299号

© 2014-2024 前衍化学科技(武汉)有限公司 版权所有 鄂ICP备20009754号-1